Assurance décès et concubin

Quelle que soit la valeur de la part du capital d’assurance décès que reçoit le conjoint ou le partenaire PACS dans le cadre d’une succession, il est exonéré de droits de succession, ce qui constitue un avantage fiscal significatif. Cette exonération permet aux couples mariés ou pacsés de bénéficier d’une plus grande tranquillité d’esprit en période de deuil, sachant que leur partenaire n’aura pas à faire face à des frais supplémentaires liés à la succession.

En revanche, ce n’est pas le cas pour le concubin, qui se trouve dans une situation moins favorable. Celui-ci doit régler des droits de succession à hauteur de 60% après un abattement de 1 594€, ce qui peut représenter une charge financière conséquente. Si le concubin hérite d’un bien immobilier ou de biens mobiliers de valeur élevée, les droits de succession risquent d’être très élevés, voire écrasants.

Il est donc crucial pour les couples en union libre, qui ne bénéficient pas des mêmes protections juridiques que les couples mariés ou pacsés, de bien se renseigner sur les conséquences fiscales de leur situation.

L’assurance décès est-elle un moyen permettant de protéger son concubin ?

Le contrat d’assurance décès s’avère être un produit particulièrement adapté pour transmettre en outre à son concubin un capital pour l’aider à régler les droits de succession.

Ce type d’assurance peut s’avérer également utile pour transmettre un capital au concubin en dehors de la succession avec une fiscalité particulièrement avantageuse. Lorsque l’assuré a des enfants, il ne peut pas léguer à son concubin une part qui dépasse le cadre de la quotité disponible.

L’assurance décès peut permettre dans cette hypothèse d’avantager son concubin grâce au capital décès qui viendra en plus de la quotité disponible sans risque de litiges sur la succession.

Le capital décès transmis grâce à une assurance décès peut également venir compléter la retraite du concubin qui ne peut pas bénéficier d’une pension de réversion.

Quelle est la fiscalité qui s’appliquera dans ce cas ?

L’assurance décès est un contrat qui bénéficie d’une fiscalité avantageuse.

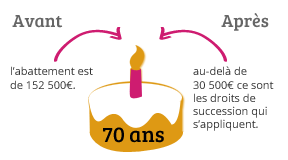

Si les cotisations ont été versées par le défunt avant son 70e anniversaire, la cotisation annuelle de l’année précédant son décès sera la référence. Le concubin bénéficie comme n’importe quel autre bénéficiaire de l’abattement de 152 500€. Si la cotisation annuelle en cause ne dépasse pas ce montant, aucun prélèvement ne sera appliqué sur le capital. Par contre, si le montant se situe entre 152 500 et 700 000 €, il sera soumis à une imposition de 20 %, tandis que les montants supérieurs à 700 000 € seront taxés à 31,25 %.

Si les cotisations ont été versées après le 70éme anniversaire de l’assuré, il faudra vérifier si la dernière cotisation annuelle avant le décès dépasse ou non la somme de 30 500€. Si ce n’est pas le cas, aucun prélèvement fiscal n’est effectué. Au contraire, si c’est le cas, au-delà de cette somme ce sont les droits de succession qui s’appliquent.

A savoir

A savoir

L’assuré peut choisir de démembrer la clause bénéficiaire en désignant un nu-propriétaire et un usufruitier. Dans ce cas-là, le prélèvement fiscal, s’il devait s’appliquer, sera partagé selon la part respective de chacun.

![]() Devis gratuit d’assurance décès

Devis gratuit d’assurance décès

Protégez vos proches dès maintenant !

![]() Gratuit et sans engagement

Gratuit et sans engagement

![]() Devis en ligne par email

Devis en ligne par email